ดอกเบี้ยทบต้น นั้นเปรียบเสมือนเวทมนตร์ทางการเงินที่สามารถเปลี่ยนเงินก้อนเล็กๆ ให้กลายเป็นทรัพย์สินมหาศาลได้ในระยะยาว หลายคนอาจเคยได้ยินคำนี้มาบ้างแล้ว แต่ยังไม่เข้าใจหลักการทำงานและประโยชน์ที่แท้จริง วันนี้เราจะมาไขปริศนาและเปิดเผยความมหัศจรรย์ของดอกเบี้ยทบต้น พร้อมทั้งนำเสนอแนวทางการนำไปใช้ในการออมและลงทุนเพื่อสร้างอนาคตที่มั่นคง

ดอกเบี้ยทบต้นคืออะไร?

ดอกเบี้ยทบต้น (Compound Interest) หมายถึง การนำดอกเบี้ยที่ได้รับมาในแต่ละงวดไปรวมกับเงินต้น แล้วนำเงินรวมนี้มาคำนวณหาดอกเบี้ยในงวดต่อไปเรื่อยๆ ทำให้เงินต้นของเราเพิ่มขึ้นอย่างรวดเร็วในระยะยาว เปรียบเสมือนการที่เราปลูกต้นไม้ เมื่อต้นไม้เติบโตขึ้น ก็จะแตกใบออกเป็นกิ่งก้านสาขาใหม่ๆ เพิ่มจำนวนขึ้นเรื่อยๆ เช่นเดียวกันกับเงินของเราที่เติบโตจากดอกเบี้ยทบต้น

เหตุใดดอกเบี้ยทบต้นจึงสำคัญ?

• พลังของเวลา: ยิ่งระยะเวลาในการลงทุนนานเท่าไหร่ พลังของดอกเบี้ยทบต้นก็จะยิ่งส่งผลให้เงินของเราเติบโตมากขึ้นเท่านั้น

• ผลตอบแทนทวีคูณ: ดอกเบี้ยที่ได้รับในแต่ละงวดจะกลายเป็นเงินต้นในงวดต่อไป ทำให้ผลตอบแทนที่ได้รับเพิ่มขึ้นอย่างทวีคูณ

• สร้างความมั่งคั่ง: ดอกเบี้ยทบต้นเป็นเครื่องมือสำคัญที่ช่วยให้เราสร้างความมั่งคั่งในระยะยาวได้อย่างมีประสิทธิภาพ

ตัวอย่างที่เห็นภาพชัดเจน

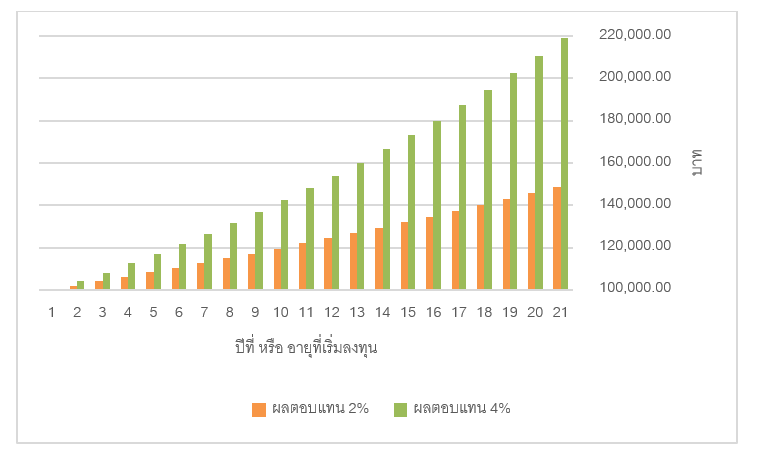

ผลตอบแทนต่างกัน ส่งผลให้เงินเติบโตต่างกัน และช่วยร่นเวลาให้ถึงเป้าหมายได้ไวขึ้น

สมมติว่าคุณมีเงิน 100,000 บาท และนำไปฝากธนาคารที่ให้ดอกเบี้ย 2% ต่อปี โดยคิดดอกเบี้ยทบต้นทุกปี กับ ลงทุนในกองทุนรวมผสม สมมติว่าให้ผลตอบแทนเฉลี่ย 4% ต่อปี หลังจากผ่านไป 20 ปี เงินของคุณจะเติบโตเป็นเท่าไหร่?

จากตารางจะเห็นได้ว่า ดอกเบี้ยที่แตกต่างกัน ให้ผลตอบแทนที่แตกต่างกันมากขึ้นเมื่อเวลาผ่านไปในแต่ละปี โดยหลังจากลงทุนผ่านไป 20 ปี

• หากลงทุนได้ผลตอบแทน 2% ต่อปี เงิน 100,000 บาทของคุณจะเติบโตเป็น 148,594.74 บาท หรือประมาณ 48.59% เมื่อเทียบกับเงินต้น

• ในขณะที่ลงทุนได้ผลตอบแทน 4% ต่อปี ด้วยเงินต้นที่เท่ากัน จะเติบโตเป็น 219,112.31 หรือประมาณ 119.11% เมื่อเทียบกับเงินต้น ทำให้ผลตอบแทนจากตัวอย่างข้างต้น แตกต่างกันมากถึง 2.45 เท่า

ความแตกต่างที่เกิดขึ้นเป็นผลมาจากพลังของดอกเบี้ยทบต้น แม้ลงทุนในผลตอบแทนที่สูงขึ้นเพียงเล็กน้อย ก็จะทำให้เงินเติบโตได้ไวขึ้นอย่างก้าวกระโดด

จากกราฟนี้ หากเปลี่ยนจากจำนวนปีที่ลงทุนเป็นอายุที่เริ่มลงทุน ก็จะเห็นว่า หากเริ่มลงทุนตั้งแต่อายุยังน้อย ก็จะมีโอกาสถึงเป้าหมายได้ไวกว่าคนที่เริ่มต้นช้า เนื่องจากหากไม่เพิ่มเงินลงทุนเลยระหว่างทาง กว่าเงินต้นก้อนเดิมจะเติบโตเป็นก้อนที่ใหญ่ขึ้นได้ จะต้องใช้ระยะเวลาสะสมจากดอกผลนำกลับไปลงทุนซ้ำๆ เพื่อให้เงินต้นงอกเงย

วิธีการใช้ "พลังของดอกเบี้ยทบต้น" ให้เกิดประโยชน์สูงสุด

ดอกเบี้ยทบต้นเป็นเครื่องมือที่ทรงพลังในการเพิ่มมูลค่าเงินออมและการลงทุนของคุณ แต่การที่จะใช้พลังนี้ให้เกิดประโยชน์สูงสุดนั้นต้องมีการวางแผนและการปฏิบัติที่ถูกต้อง มาดูกันว่าคุณสามารถใช้ดอกเบี้ยทบต้นให้เกิดประโยชน์ได้อย่างไรบ้าง

1. เริ่มต้นออมให้เร็วที่สุด: ยิ่งเริ่มต้นออมเร็วเท่าไหร่ เวลาที่ดอกเบี้ยทบต้นจะทำงานให้เราก็จะยิ่งนานขึ้นเท่านั้น

2. เลือกลงทุนในสินทรัพย์ที่มีโอกาสเติบโต หรือให้ผลตอบแทนสูง : การลงทุนในหุ้น, กองทุนรวม, หรืออสังหาริมทรัพย์ มีโอกาสให้ผลตอบแทนที่สูงกว่าการฝากเงินในธนาคาร และจะช่วยให้เงินของคุณเติบโตได้เร็วขึ้น

3. ลงทุนอย่างต่อเนื่องและสม่ำเสมอ: การลงทุนอย่างต่อเนื่องเป็นสิ่งสำคัญในการใช้พลังของดอกเบี้ยทบต้น นอกจากนี้การลงทุนอย่างสม่ำเสมอ หรือการ DCA จะช่วยลดผลกระทบจากความผันผวนจากการลงทุนได้

4. หลีกเลี่ยงการถอนเงินก่อนเวลา : การถอนเงินก่อนเวลาจะทำให้คุณสูญเสียโอกาสในการใช้พลังของดอกเบี้ยทบต้น ลองตั้งเป้าหมายการออมเงินระยะยาวและทำตามอย่างเคร่งครัด หลีกเลี่ยงการถอนเงินก่อนเวลาถ้าไม่จำเป็น

5. มีความรู้และเข้าใจความเสี่ยง: ก่อนตัดสินใจลงทุน ควรศึกษาข้อมูลและปรึกษาผู้เชี่ยวชาญ เพื่อให้เข้าใจความเสี่ยงที่อาจเกิดขึ้น

ตัวอย่างผลิตภัณฑ์การออม/การลงทุน และประมาณการผลตอบแทนของแต่ละทางเลือก

1. ผลิตภัณฑ์การออม :

เงินฝากออมทรัพย์ / เงินฝากประจำ

ประมาณการผลตอบแทน : 0.25 – 3% ต่อปี

ข้อดี : ความเสี่ยงต่ำ มีสภาพคล่องสูง สามารถถอนออกได้ง่าย

ข้อเสีย : ผลตอบแทนต่ำ เมื่อเทียบกับการลงทุนประเภทอื่น

2. ผลิตภัณฑ์การลงทุน :

2.1 พันธบัตร/ตราสารหนี้หรือหุ้นกู้ : เป็นการให้ยืมเงินแก่รัฐบาลหรือบริษัทเอกชน โดยได้ผลตอบแทนในรูปแบบของดอกเบี้ย

ประมาณการผลตอบแทน : 2 – 5% ต่อปี

ข้อดี : ผลตอบแทนสูงกว่าเงินฝาก และมีความเสี่ยงกว่าการลงทุนในหุ้น

ข้อเสีย : มีความเสี่ยงจากการผิดนัดชำระหนี้ ขึ้นอยู่กับความมั่นคงของผู้ออกพันธบัตรหรือหุ้นกู้

2.2กองทุนรวม : เป็นการรวมเงินจากผู้ลงทุนหลายราย มาลงทุนในสินทรัพย์ต่างๆ เช่น ตราสารหนี้ หุ้น

ประมาณการผลตอบแทนขึ้นกับประเภทของสินทรัพย์ที่กองทุนไปลงทุน เช่น

กองทุนรวมตราสารหนี้ : 1.5 – 3.5% ต่อปี

กองทุนรวมผสม : 4 – 6% ต่อปี

กองทุนรวมหุ้น : 5 – 10% ต่อปี

ข้อดี : กระจายความเสี่ยงได้ดี มีผู้จัดการกองทุนคอยบริหาร

ข้อเสีย : มีความเสี่ยงขึ้นกับสินทรัพย์ที่ไปลงทุน มีค่าธรรมเนียมการจัดการกองทุน

2.3หุ้น : เป็นการลงทุนในลักษณะเป็นเจ้าของส่วนหนึ่งของบริษัท ผลตอบแทนที่ได้จากการถือหุ้นมาจากเงินปันผลและกำไรจากการขายหุ้น

ประมาณการผลตอบแทน : 6 – 12% ต่อปี (ขึ้นอยู่กับตลาดและบริษัท)

ข้อดี : มีโอกาสในการทำกำไรสูง

ข้อเสีย : มีความเสี่ยงสูง

การลงทุนในสินทรัพย์ที่มีการจ่ายเงินปันผลหรือดอกเบี้ย เช่น พันธบัตร กองทุนรวม หรือ หุ้น เมื่อสินทรัพย์นั้นมีการจ่ายผลตอบแทนในรูปตัวเงินออกมา จะต้องนำเงินก้อนนั้นกลับมาลงทุน โดยไม่ถอนเงินออกมา จะสามารถช่วยเพิ่มมูลค่าเงินลงทุนของเราได้อย่างมาก สำหรับการลงทุนในกองทุนรวม อาจเลือกลงทุนในกองทุนชนิดสะสมมูลค่า (กองทุนรวมที่มีนโยบายไม่จ่ายเงินปันผล) เมื่อกองทุนได้ผลตอบแทนจากการลงทุนกลับมา จะนำไปทบรวมกลับเข้าไปในกองทุนแทนการจ่ายเงินปันผลจะช่วยให้เราสามารถใช้ประโยชน์จากพลังของดอกเบี้ยทบต้นได้อย่างเต็มที่

สรุป

ดอกเบี้ยทบต้นเป็นเครื่องมือทางการเงินที่ทรงพลัง หากเรามีการวางแผนที่ดี สามารถนำไปใช้ให้เกิดประโยชน์สูงสุดและสม่ำเสมอ ก็จะช่วยให้เราสร้างความมั่นคงทางการเงินในอนาคตได้อย่างแน่นอน อย่างไรก็ตาม การลงทุนมีความเสี่ยง ผู้ลงทุนควรศึกษาข้อมูลให้รอบคอบก่อนตัดสินใจ