สินเชื่อ/ธุรกิจ

นี่ใช่เวลามาโปะหนี้บ้านไหม

"การไม่มีหนี้คือลาภอันประเสริฐ" แต่สำหรับภาวะปัจจุบันคำกล่าวนี้ยังจริงอยู่ไหมหรือควรกล่าวใหม่ว่า “การมีเงินสดในมือคือลาภอันประเสริฐ” โดยเฉพาะคนที่มีหนี้บ้านอยู่ และเป็นคนที่พอมีเงินอยู่แล้ว ควรที่จะโปะหนี้ดีไหม ถ้าสถานการณ์ปกติคนทั่วๆไปคงไม่ลังเลที่จะโปะบ้าน แต่ช่วงวิกฤติโควิด 19 มีข่าวเลิกจ้างกันเยอะ ทำให้อดคิดไม่ได้ว่า ถ้าเราทำงานอยู่ดีๆวันนี้ แล้วพรุ่งนี้เกิดโดนให้ออกจากงาน คงกระทบกับรายได้ที่เข้ามาในทุกๆเดือน

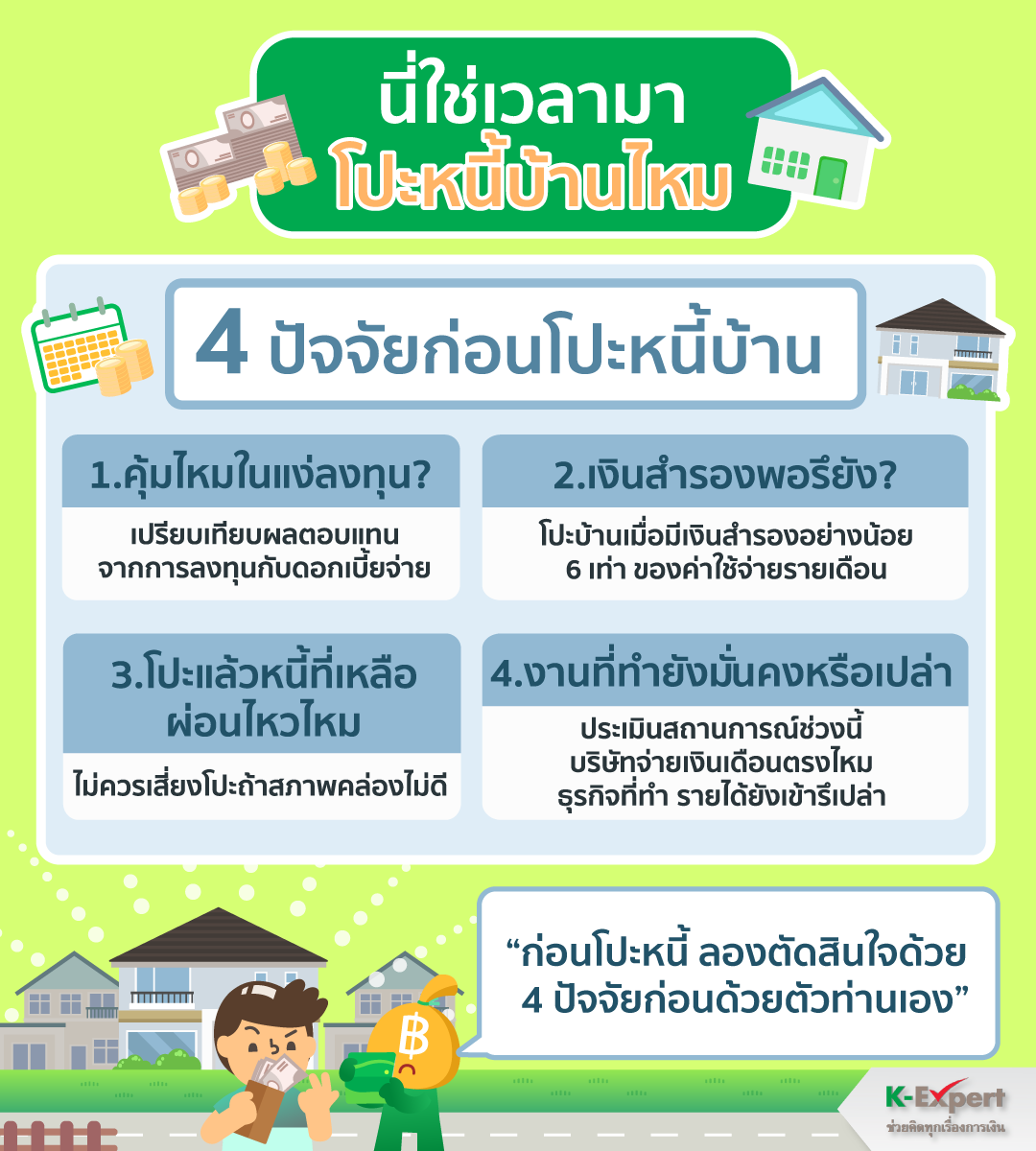

สำหรับคนที่ทำธุรกิจหรืองานประจำที่พอมีเงินเหลืออยู่แต่ยังไม่แน่ใจว่าจะโปะหนี้ตอนนี้ดีไหม แง่ดีในการโปะบ้านคงไม่ใช่แค่ลดดอกเบี้ยจ่ายเพียงอย่างเดียว ต้องพิจารณาเรื่องอื่นๆด้วย ทาง K-Expert จึงอยากมาช่วยตัดสินใจว่าเราควรโปะบ้านดีไหมกับ “4 ปัจจัยก่อนไปโปะหนี้บ้าน”

ปัจจัยที่ 1 คุ้มไหมในแง่ลงทุน

ลงทุนแล้วผลตอบแทนมากกว่าดอกเบี้ยจ่ายใช่ไหม ถ้าโปะแล้วคุ้มไหม หากมีการลงทุนในธุรกิจ หุ้นหรือกองทุนรวมที่ให้ผลตอบแทนดีในช่วงที่ผ่านมา ลองเปรียบเทียบดูผลตอบแทนจากการลงทุนกับดอกเบี้ยจ่าย คิดง่ายๆว่าหากเราลงทุนแล้วได้ผลตอบแทนน้อยกว่าดอกเบี้ยจ่ายก็ไม่ควรเอาไปลงทุน เอาไปโปะหนี้ดีกว่า แต่อย่าลืมว่าการลงทุนที่ให้ผลตอบแทนสูงๆ ก็มีความเสี่ยงหรือมีโอกาสขาดทุนได้ แต่การโปะหนี้บ้านได้ลดเงินต้นแน่นอน ส่วนคนที่ไม่ได้ลงทุน อาจลองเปรียบเทียบดอกเบี้ยจ่าย กับ ดอกเบี้ยเงินฝาก (ออมทรัพย์, ประจำ, สหกรณ์) ที่เราฝากอยู่ หากดอกเบี้ยเงินฝากของเราน้อยกว่าดอกเบี้ยจ่าย ก็ควรเอาไปโปะหนี้เช่นกัน

ปัจจัยที่ 2 เงินสำรองมีพอหรือยัง

ลองนึกภาพดูครับว่าหากมีสถานการณ์เร่งด่วนที่ต้องการใช้เงินอย่างเช่น คนในครอบครัวเจ็บป่วยต้องรักษาตัวที่โรงพยาบาล รถเสีย ประสบอุบัติเหตุทำงานไม่ได้ทำให้เราขาดรายได้ หรือต้องซ่อมแซมบ้าน หากเราโปะหนี้บ้านไปหมดโดยไม่มีเงินสำรองไว้เลย แล้วต้องเที่ยวไปหยิบยืมคนอื่น เราอาจเดือดร้อนได้ ดังนั้น ควรโปะบ้านเมื่อมีเงินสำรองอย่างน้อย 6 เท่าของค่าใช้จ่ายรายเดือน เผื่อเกิดเหตุฉุกเฉินเราจะได้มีเงินสำรองไว้ใช้ได้ ทั้งนี้ สำหรับคนที่ยังไม่ได้เริ่มกันเงินสำรองฉุกเฉินไว้ เราสามารถเริ่มแยกเก็บออมจากรายได้อย่างน้อย10% เป็นประจำทุกๆเดือน เพื่อทำให้ไม่รู้สึกว่าจะกระทบกับชีวิตประจำวันมากเกินไปและยังสามารถสร้างวินัยในการออมเงินได้อีกด้วย

ปัจจัยที่ 3 โปะแล้วหนี้ที่เหลือผ่อนไหวไหม

ภาระหนี้ที่มีทั้งหมดต่อเดือน ผ่อนไหวสบายๆใช่ไหม หรือ ไม่แน่ใจ มีตึงๆมืออยู่บ้าง ถ้าขอโปะไปก่อนฉุกเฉินค่อยว่ากัน ก็ไม่ควรเสี่ยงโปะ เพราะถ้าเงินตึงมือใช้จ่ายไม่คล่องอยู่แล้ว โอกาสที่โปะไปแล้วจะเดือดร้อนมีสูงก็ไม่ควรทำ เว้นแต่ดวงดีถูกลอตเตอรี่หรือได้รับเงินก้อนจากการทำงานก็ควรนำไปโปะหนี้ ทั้งนี้ รายจ่ายผ่อนหนี้รวมถึงโปะหนี้บ้านในแต่ละเดือนไม่ควรเกิน 40% ของรายได้ เช่น หากมีรายได้ต่อเดือน 50,000 บาท ก็ไม่ควรผ่อนหนี้เกินกว่า 20,000 บาท เพราะส่วนที่เหลือต้องเผื่อเป็นค่าใช้จ่ายในชีวิตประจำวันและเงินออมเพื่ออนาคตด้วยครับ

ปัจจัยที่ 4 งานที่ทำยังมั่งคงหรือเปล่า

ข้อสุดท้ายที่มีความสำคัญมากที่สุด เป็นเรื่องของความมั่นคงของอาชีพการงาน ลองประเมินสถานการณ์ช่วงนี้เป็นยังไงบ้าง คนที่รับจ้างทำงานประจำ ประเมินได้จากบริษัทที่ทำยังมีกำไรอยู่ และจ่ายเงินเดือนตรงวันอยู่ใช่ไหม หรือเริ่มมีจ่ายเงินเดือนล่าช้าบ้าง มีลุ้นเลิกจ้างอยู่เหมือนกัน สำหรับเจ้าของธุรกิจ ประเมินได้จากรายได้ที่เข้ามายังสม่ำเสมอดีอยู่ไหมหรือรายได้เริ่มที่จะลดลง ถ้ายังไม่แน่ใจในสถานการณ์ตอนนี้ หรือยังไม่อยากเสี่ยง ก็ยังไม่ต้องรีบโปะครับ

ทั้งนี้ ก่อนโปะหนี้ อยากให้ลองพิจารณาดูปัจจัยทั้ง 4 นี้ดูให้รอบคอบ แล้วตัดสินใจด้วยตัวท่านเอง แต่ถ้าตัดสินใจได้แล้วว่าอยากที่จะโปะหนี้บ้าน เรามีเทคนิคโปะบ้านดีๆมาแนะนำกันครับ

เพื่อให้เห็นภาพการผ่อนบ้านให้เสียดอกเบี้ยน้อยลง เรามาดูตัวอย่างเปรียบเทียบวิธีการผ่อนบ้าน สมมติวงเงินกู้ 3 ล้านบาท ผ่อนชำระ 30 ปี คิดดอกเบี้ยที่ 6% ต่อปี ผ่อนปกติเดือนละ 18,000 บาท กรณีผ่อนปกติจะเสียดอกเบี้ยรวมเป็นเงิน 3.31 ล้านบาท ถ้าต้องการให้เสียดอกเบี้ยน้อยลง

เรามาดู “3 เทคนิค ผ่อนบ้านอย่างไรให้เสียดอกเบี้ยน้อยลง” กันครับ

เทคนิค 1 ท้าทายจ่ายเพิ่มทุกเดือน

ผ่อนเพิ่มรายเดือน 10% คือ จ่ายเพิ่มอีกเดือนละ 18,000 บาท เป็น 19,800 บาท จะช่วยลดดอกเบี้ยจ่ายจาก 3.31 ล้านบาท เป็น 2.53 ล้านบาท ลดดอกเบี้ยจ่าย 0.78 ล้านบาท ช่วยลดระยะเวลาผ่อนชำระจาก 30 ปี เหลือ 23 ปี 4 เดือน

เทคนิค 2 โบนัสจัดเข้าไป

ผ่อนเพิ่มปีละครั้ง ณ สิ้นปี 50,000 บาท จะช่วยให้ดอกเบี้ยลดจาก 3.31 ล้านบาท เป็น 1.99 ล้านบาท ลดดอกเบี้ยจ่าย 1.32 ล้านบาท จะช่วยให้ลดระยะเวลาผ่อนจาก 30 ปี เหลือ 19 ปี

เทคนิค 3 รวมพลังโปะ

ผ่อนเพิ่มทั้งรายเดือน 10% และรายปี 50,000 บาท จะช่วยลดดอกเบี้ยจาก 3.31 ล้านบาท เป็น 1.72 ล้าน บาท ลดดอกเบี้ยจ่าย 1.59 ล้านบาท ลดระยะเวลาผ่อนชำระจาก 30 ปี เป็น 16 ปี 8 เดือน

การโปะหนี้โดยการจ่ายเพิ่มทุกๆเดือน โบนัสสิ้นปี หรือรวมพลังโปะ จะช่วยให้ประหยัดดอกเบี้ยจ่ายและปิดหนี้ได้เร็วยิ่งขึ้น แต่การจ่ายหนี้ให้มีประสิทธิภาพมากยิ่งขึ้น ถ้าเราเลือกเสียอัตราดอกเบี้ยที่ต่ำ ดั้งนั้นนอกจากการโปะบ้านแล้ว การรีไฟแนนซ์บ้านจะช่วยทำให้อัตราดอกเบี้ยลดลง ทำให้ดอกเบี้ยที่จ่ายลดลง จะส่งผลให้แต่ละงวดจ่ายเงินต้นได้มากขึ้น การรีไฟแนนซ์มาที่ธนาคารกสิกรไทย ก็เป็นอีกทางเลือกในการช่วยลดดอกเบี้ยจ่าย ถ้าสนใจอย่าลืมดูเงื่อนไขของการรีไฟแนนซ์เพิ่มเติมครับ บ้านของเรานอกจากจะให้ความสุขและความภูมิใจแล้ว ถ้าเรารู้จักการโปะบ้านอย่างมีประสิทธิภาพ ทำให้เราปิดหนี้เร็วขึ้น บ้านของเราก็ช่วยให้เรามีเงินเก็บออมมากขึ้นด้วยครับ

ผลิตภัณฑ์ที่เกี่ยวข้อง : • สินเชื่อบ้าน รีไฟแนนซ์